11月6日,第二届进博会召开期间,德勤-寺库2019进博会蓝皮书发布,寺库基于精准大数据,透析中国低线市场奢侈品消费。

本次德勤-寺库2019进博会蓝皮书深度透析中国低线市场奢侈品消费,全文共分三个章节:低线崛起、兴趣迥异的低线市场奢侈品消费者、差异化的低线市场策略。

中国奢侈品消费市场持续快速增长 低线崛起

众所周知,一、二线城市消费者被认为是奢侈品牌的传统研究对象,但随着三线及以下城市所呈现的强劲的在线购买力,以及快速增长的市场份额,蓝皮书试图将低线城市的消费者特征和行为呈现在聚光灯下。

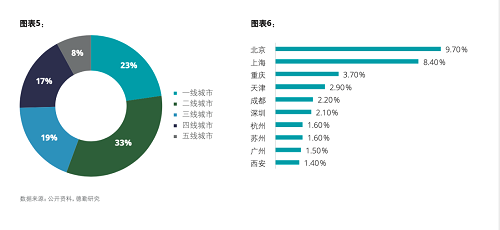

一线市场规模较大,但三线及以下市场购买力强盛。从规模上来讲,中国奢侈品消费北京上海仍是主力,一二线城市消费超过半数,占比55.6%。前十大城市消费者占比超过35%。

城市消费规模排名(来源:公开资料、德勤研究)

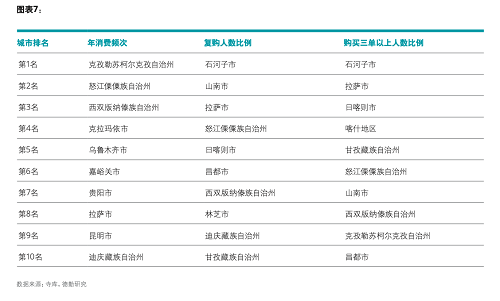

与此同时,三线及以下城市呈现强劲的购买力。以寺库平台2018年9月-2019年9月的数据为例,按照全年消费频次排名,前30名城市中有27个城市,约90%为三线及以下城市;按照复购人数比例排名,前30名城市中29个城市为三线及以下城市;按照三单以上人数比例排名,前30名城市均为三线及以下城市。

低线城市消费排名(来源:寺库、德勤研究)

三线及以下城市增速快,华北西南地区奢侈品消费不容小觑。虽然一二线城市贡献了奢侈品市场的半壁江山,但是三线以下地区在效率增速是遥遥领先,四线城市具有更大的发展潜力,五线城市购买人数占比超过20%,特别是奢侈品牌没有开设门店的地区,空间巨大。

奢侈品城市级别线上购买人数占比及销量增速(同比)(数据来源:公开资料、德勤研究)

兴趣迥异的低线市场奢侈品消费者

通过寺库内部及主要社交数据的分析发现,低线城市人群与奢侈品牌通常研究的核心高线城市人群的购买偏好及兴趣差异较大。偏好方面,与一、二线城市人群相比,低线城市线上奢侈品消费人群年轻男性占比显著升高,不同于高线城市人群购买品牌的小众化趋势,低线城市消费者更偏好经典大品牌。

各级别城市购买人群男装品牌销售额(数据来源:寺库,德勤研究)

年龄和性别方面,低线城市网络消费者以30岁以下的年轻人群为主,其中男性的占比较高,他们的消费集中在男装、3C数码和美容护肤品类,更加偏爱经典奢侈品牌。不过尽管男性购买的比例较高,女性则是主要的使用者。

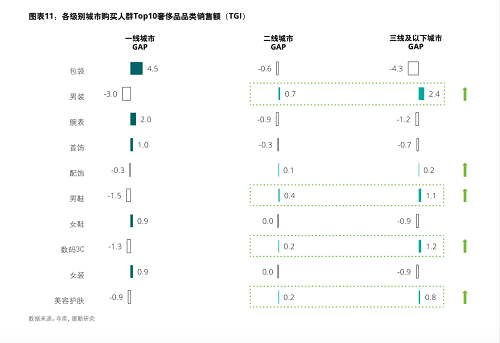

各级别城市购买人群Top10奢侈品品类销售额(TGI)(来源:寺库、德勤研究)

通过进一步的社交数据挖掘,报告选择了低线城市代表性的三类奢侈品消费人群:精致小城青年、潮奢小城名媛以及小城商务精英,通过不同的维度来描绘他们的消费特征和喜好差异。

从品类和品牌偏好来看,精致小城青年喜欢护肤,注重保养,对各种护肤类品牌关注度都较高;潮奢小城名媛以品质优先,偏爱中高端服装、奢侈品牌;小城商务精英涉猎品牌范围广,包括中高端服装品牌、手袋品牌及快时尚品牌,是时尚穿搭达人。

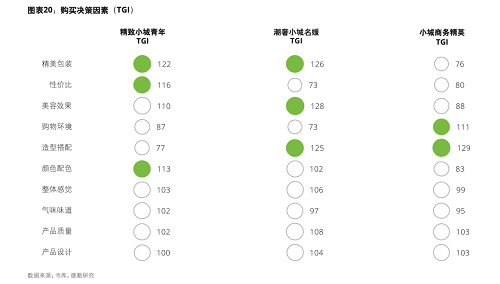

实际上,影响这三类潜在消费者购买决策的因素各不相同。精致小城青年是外貌协会的代表,对产品的包装、颜色最为注重,同时也看重产品性价比;潮奢小城名媛关注整体产品效果,如美容效果、造型搭配等,精美的包装也能刺激他们的购物欲;小城商务精英对整体造型搭配最为关注,同时他们也是最注重购物环境与购物体验的群体。

低线城市用户画像-购买决策因素(TGI)(来源:寺库、德勤研究)

差异化的低线市场策略

随着低线奢侈品消费的崛起,低线市场的机会日益明朗。然而品牌对低线市场消费者的理解却非常有限,因此对中国市场的战略也仍主要基于对一二线市场的思考。考虑到低线市场消费者迥异的特征及喜好,针对低线市场的差异化策略势在必行。

因此,奢侈品牌凭借大数据工具和技术,可以多维度协助其精准定位客群,精细化客群画像。比如,通过分析护肤彩妆和运动健身产品将是未来低线市场重要的增长点,因此有越来越多的奢侈品牌通过试水彩妆圈和运动界,并通过与潮牌联名等手段锁定更多的年轻客群,抢占市场先机。